«Общественная позиция»

(проект «DAT» №12 (283) от 26 марта 2015 г.

Акорда определяет разнарядку: пенсионными

накоплениями покрыть долги аграрного сектора

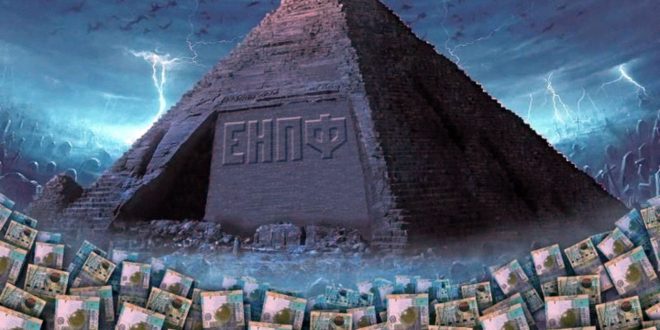

Пенсионные накопления будут направлены на кредитование сельского хозяйства через холдинг «КазАгро». Но главное событие в другом – пенсионный фонд теряет свою самостоятельность как субъект инвестирования, превращаясь просто в источник средств для нужд правительства и квазигосударственного сектора.

В феврале прошло расширенное заседание правительства, на котором была выработана антикризисная политика. Само заседание широко освещалось, тогда как механизмы реализации принятых решений, утвержденные позднее, остались за кадром. Но именно в них содержится самое интересное.

Как следует из «Плана мероприятий по реализации поручений главы государства», подготовленного по итогам заседания, из средств Единого накопительного пенсионного фонда (ЕНПФ) 89 млрд тенге будет выделено «для фондирования финансовых институтов в рамках увеличения объема финансового оздоровления субъектов АПК». Технически это будет выглядеть как приобретение ЕНПФ на данную сумму облигаций нацхолдинга «КазАгро», которое по плану должно завершиться к 15 мая. Далее деньги из «КазАгро» пойдут уже через коммерческие банки.

Напомним, что финансовое оздоровление субъектов АПК осуществляется согласно госпрограмме «Агробизнес-2020» и предусматривает со стороны государства субсидирование ставки вознаграждения.

Помимо этого, согласно плану, правительству необходимо проработать дополнительно вопрос о финансировании «КазАгро» из средств ЕНПФ на сумму 80 млрд тенге по такой же схеме, через облигации, но для другой цели – поддержки развития АПК.

Оба эти вопроса планомерно продвигались как заемщиками, так и кредиторами. Еще в январе и.о. главы «КазАгро» Даурен Махажанов сообщал, что холдинг планирует одолжить у ЕНПФ 170 млрд тенге для финансового оздоровления АПК.

В начале марта министр сельского хозяйства Асылжан Мамытбеков отметил, что будет не только увеличена сумма финоздоровления, но и появятся его новые инструменты, включая «рефинансирование обязательств по облигационным займам; субсидирование купонной ставки по облигациям; возможность перехода заемщиков, ранее поддержанных по другим государственным программам поддержки без возврата предоставленных ранее субсидий». Для этой цели, как сказал глава Минсельхоза, и необходимо фондирование «КазАгро» из средств ЕНПФ в объеме 89 млрд тенге.

Председатель Нацбанка Кайрат Келимбетов ранее заявлял, что для обеспечения тенговой ликвидности 80 млрд тенге будут размещены через «КазАгро» в банках второго уровня. Скорее всего речь идет именно о второй части суммы, выделяемой из ЕНПФ, которая через «КазАгро» пойдет в коммерческие банки на кредитование агропрома.

Судя по плану, в котором установлены конкретные сроки, финансирование по обоим направлениям будет обеспечено. С точки зрения «КазАгро», Минсельхоза, Нацбанка, всё идет по нужному сценарию. Агрокомпании получат заёмные средства, банки – тенговую ликвидность.

Как говорится, «волки» сыты. Но вот с точки зрения «овец», то бишь вкладчиков ЕНПФ, все выглядит не так гладко.

По данным ЕНПФ, пенсионные накопления на 1 февраля достигли 4 трлн 572 млрд тенге.

Таким образом, доля вложений в облигации «КазАгро» составит 3,7%, что не так уж и мало. В инвестиционном портфеле ЕНПФ уже имеются облигации «КазАгро» на общую сумму 27 млрд тенге (0,5% от величины активов). После приобретения новых облигаций доля «КазАгро» возрастет до 4,2% и станет крупнейшей среди компаний квазигосударственного сектора. Для сравнения: на фонд «Самрук-Казына» приходится 1,55% в инвестпортфеле ЕНПФ.

В соответствии с инвестиционной декларацией ЕНПФ, в долговые ценные бумаги субъектов квазигосударственного сектора разрешается инвестировать не более 10% пенсионных активов. Так что «КазАгро» выберет почти половину этой квоты. Среди негосударственных структур «КазАгро» уступит только Kaspi bank (4,9%) и Народному банку (4,82%).

Но самое главное, что вложения в облигации «КазАгро» принципиально отличаются от остальных, и их уже нельзя оценивать просто как способ инвестирования пенсионных активов. Вся фишка как раз в том, что это решение принимается не с точки зрения интересов ЕНПФ, которому нужно инвестировать средства, а с точки зрения заёмщиков, которым нужны эти средства.

Иными словами, покупка Единым накопительным пенсионным фондом, скажем, акций KEGOC принципиально отличается от покупки облигаций «КазАгро». И дело вовсе не в доходности. На упомянутых выше акциях фонд пока что теряет, а на облигациях он скорее всего заработает. Дело в другом – в механизме принятия решения. Акции KEGOC, как и других компаний, ЕНПФ покупал, чтобы пенсионные активы работали, приносили прибыль. Облигации «КазАгро» он купит лишь по той причине, что есть «разнарядка».

То есть это не инвестиционное решение фонда, а административное решение государства. И это открывает совершенно новую страницу в использовании пенсионных накоплений.

Фактически мы подошли к тому, что государство все-таки определилось с вопросом инвестирования пенсионных накоплений в реальный сектор. Вокруг этого вопроса несколько лет ломались копья. Чиновники выдвигали самые разные инициативы. Одним из последних было предложение ныне не существующего Министерства регионального развития об использовании средств ЕНПФ для строительства арендного жилья.

Сейчас решение о вложении средств ЕНПФ принято безо всякого шума и дискуссий. Когда фонд покупает акции и облигации компаний, ему не важно, как и на чем они делают прибыль: главное – чтобы были поступления. Но в случае с облигациями «КазАгро» речь идет не об обычной портфельной инвестиции, а о целевом финансировании. И понимать цель исключительно важно. По сути, речь идет о том, чтобы за счет пенсионных накоплений казахстанских граждан финансировать снижение долгового бремени частных аграрных предприятий.

Такое решение выглядит очень и очень неоднозначным. С одной стороны, необходимость финансового оздоровления сельхозпредприятий вызвана не только объективными обстоятельствами, но и субъективными причинами – ошибками менеджмента, который безрассудно привлекал кредиты под расширение активов. С другой стороны, эти деньги не создадут никакой добавленной стоимости. Являясь, по сути, единственным источником длинных и недорогих денег, разве не заслуживают пенсионные накопления более эффективного применения, чем покрытие частных долгов?

Конечно, можно утверждать, что через финансовое оздоровление средства ЕНПФ улучшают работу сельского хозяйства, но это всё лирика. Вот если бы средства ЕНПФ пошли на финансирование или строительства элеваторов, или комбикормовых заводов, или перерабатывающих предприятий, или на организацию сети сбыта продукции личных подсобных хозяйств, тогда можно было бы говорить, что они решают системную проблему агропрома.

Финансирование же за счет средств ЕНПФ долговых вопросов отдельных частных компаний, без создания добавленной стоимости и проведения улучшения в масштабах всей отрасли, вряд ли можно назвать обоснованным с точки зрения, как интересов государства, так и вкладчиков. Но, к сожалению, никаких законодательных ограничений для этого нет. Так же, как нет и системы объективной оценки инвестиционных решений.

Тимур ИСАЕВ,

экономист (Астана),

Forbes.kz